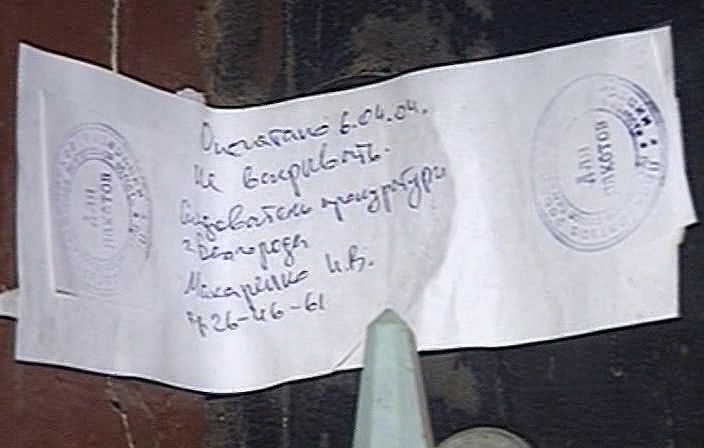

Кредитные карты. Проценты по ним одни из самых высоких. От 20 до 30% в год. Но это ещё не всё, в этом виде кредита есть масса подводных камней и большая часть клиентов о них не знает. Потому что часто кредитки переходят на почте.

Первая ошибка, которую совершает большинство клиентов, активируют карту по телефону. Но в этом случае у вас на руках нет договора с банком, вы не будете точно знать на каких условиях вам предоставлен кредит.

Ошибка номер два – выбросить карту в мусорное ведро. Так поступают те, кто не хочет ей пользоваться. В этом случае любой, кто найдет вашу кредитку сможет снимать с нее деньги, а кредит при этом повиснет на вас. Ведь банк прислал вам именную карту и открыл счет на ваше имя. Если вы решили выбросить присланную по почте кредитную карту, обязательно разрежьте его поперёк, минимум на 2 части. Так, чтобы повредить магнитную полосу. После этого вашей картой уже никто не сможет воспользоваться.

При оформлении кредитной карты вам могут предложить на выбор классическую карту или золотую. Но чем они отличаются друг от друга? Какую лучше брать с собой в магазин? С этим вопросом мы обратились к профессиональному покупателю.

Анжелика Левицкая шопоголик. Тратит на походы по магазинам 40 часов в неделю, расплачивается в основном кредитками. Недавно Анжелика ездила в шоп-тур по Европе. Она считает, что с помощью кредитной карты смогла сэкономить. Это обычная практика. Во многих европейских магазинах и ресторанах при покупках по золотой карте делают скидки от 5 до 30%. Золотая карточка помогла мне сэкономить на страховке при получении шенгенской визы. Есть только одно «но» — стоимость годового обслуживания золотой карты составляет около 3 тысяч рублей, в отличии от классической, там, где-то 750.

Если вы часто выезжаете за границу или делаете покупки с использованием электронных карт, выгоднее оформить не обычную, а золотую кредитную карту.